นักวางแผนการเงิน CFP คืออะไร

นักวางแผนการเงิน CFP คืออะไร ? มาทำความรู้จักคุณวุฒิวิชาชีพนักวางแผนการเงิน CFP มาตรฐานสากล

- คุณวุฒิวิชาชีพนักวางแผนการเงินCFP กับจุดเริ่มต้นในทศวรรษ 1970 - คุณวุฒิวิชาชีพนักวางแผนการเงินCFP ในประเทศไทย - นักวางแผนการเงินคุณวุฒิวิชาชีพCFP ในปัจจุบัน - นักวางแผนการเงินคุณวุฒิวิชาชีพCFP กับความท้าทายท่ามกลางอุตสาหกรรมการเงินในทศวรรษ2020 - คุณค่าและความสำคัญของคุณวุฒิวิชาชีพนักวางแผนการเงินCFP - 4 E's: เส้นทางสู่วิชาชีพนักวางแผนการเงินCFP

คุณวุฒิวิชาชีพนักวางแผนการเงิน CFP กับจุดเริ่มต้นในทศวรรษ 1970

- คุณวุฒิวิชาชีพนักวางแผนการเงิน CFP (Certified Financial Planner) ถือกำเนิดขึ้นในเวทีโลกในปี ค.ศ. 1973 เมื่อมีผู้สำเร็จการศึกษาด้านการวางแผนการเงินจำนวน 42 ท่านในเดนเวอร์ ซึ่งเป็นเมืองหลวงและเมืองที่ใหญ่ที่สุดของรัฐโคโลราโด ประเทศสหรัฐอเมริกา นักวางแผนการเงิน CFP รุ่นบุกเบิกนี้ยึดมั่นในการวางแผนการเงินว่าเป็นกระบวนการที่ต้องพิจารณาผนวกรวมทั้งชีวิตและสถานะทางการเงินของบุคคลที่เป็นลูกค้าหรือผู้รับคำปรึกษาเข้าด้วยกัน และเผยแพร่แนวคิดดังกล่าวจนเกิดเป็นวิชาชีพใหม่ที่เรียกว่า การวางแผนการเงิน (Financial Planning)

- ต่อมา แนวคิดของการให้คุณวุฒิวิชาชีพนักวางแผนการเงิน CFP ก็ได้ขยายขอบเขตออกนอกประเทศสหรัฐอเมริกาไปยังประเทศออสเตรเลียในปี ค.ศ. 1990 และประเทศญี่ปุ่นในปี ค.ศ. 1992 และขยายขอบเขตเพิ่มขึ้นเรื่อยไปยังประเทศสหราชอาณาจักร แคนาดา นิวซีแลนด์ ฝรั่งเศส เยอรมัน แอฟริกาใต้ สิงคโปร์ สวิสเซอร์แลนด์ และประเทศอื่นๆ

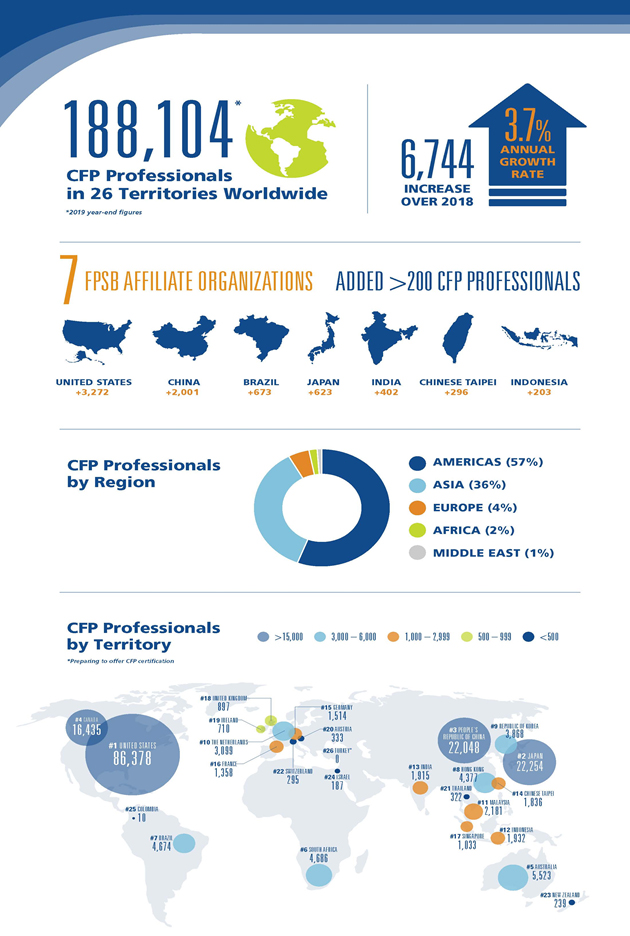

- เมื่อมี Affiliates หรือตัวแทนที่ประกอบด้วยนักวางแผนการเงินคุณวุฒิวิชาชีพ CFP ในประเทศต่างๆนอกสหรัฐอเมริกามากขึ้นเรื่อยๆ ทำให้มีการจัดตั้ง FPSB (Financial Planning Standards Board) เป็นองค์กรระดับนานาชาติอย่างเป็นทางการในวันที่ 1 ธันวาคม ค.ศ.2004 เพื่อจัดการคุณวุฒิวิชาชีพ CFP ในระดับนานาขาติในที่สุด

- ต่อมาในปีค.ศ. 2008 จำนวนนักวางแผนการเงินคุณวุฒิวิชาชีพ CFP มากกว่าครึ่งเป็นนักวางแผนการเงินในประเทศต่างๆนอกประเทศสหรัฐอเมริกา

คุณวุฒิวิชาชีพนักวางแผนการเงิน CFP ในประเทศไทย

- เส้นทางคุณวุฒิวิชาชีพนักวางแผนการเงิน CFP ในประเทศไทยเริ่มต้นอย่างเป็นทางการเมื่อสมาคมนักวางแผนการเงินไทย (Thai Financial Planners Association – TFPA) ได้จัดตั้งขึ้นตามพระราชบัญญัติสมาคมการค้า พ.ศ. 2509 เป็นองค์กรกำกับดูแลตนเองที่ไม่แสวงหากำไร เมื่อวันที่ 26 กันยายน พ.ศ. 2550 ซึ่งมีผู้ร่วมก่อตั้งทั้งในส่วนของบุคคลและนิติบุคคล จำนวน 39 ราย ประกอบด้วย ธนาคารพาณิชย์ บริษัทประกันชีวิต บริษัทหลักทรัพย์ บริษัทหลักทรัพย์จัดการกองทุน กองทุนบำเหน็จบำนาญข้าราชการ และตลาดหลักทรัพย์แห่งประเทศไทย โดยเล็งเห็นประโยชน์ของบริการวางแผนการเงินที่จะมีต่อประชาชนและอุตสากรรมการเงินของประเทศไทยเป็นสำคัญ

- ต่อมาในปี พ.ศ. 2550 สมาคมนักวางแผนการเงินไทย (TFPA) ได้เข้าร่วมเป็นสมาชิกเป็นสมาชิกสมทบ (Associate Member) ของ FPSB จนกระทั่งในการประชุมของ FPSB ในเดือนตุลาคม พ.ศ. 2551 ที่เซี่ยงไฮ้ สมาคมนักวางแผนการเงินไทย (TFPA) จึงได้เข้าเป็นสมาชิกร่วม (Affiliate Member) ในลำดับที่ 22 โดยมุ่งส่งเสริมให้ผู้ที่ได้รับคุณวุฒิวิชาชีพนักวางแผนการเงิน CFP และคุณวุฒิวิชาชีพที่ปรึกษาการเงิน AFPT ซึ่งถือเป็นผู้ที่มีความรู้ ทักษะ ความสามารถ และมีจรรยาบรรณในการประกอบวิชาชีพได้รับการยอมรับและมีความน่าเชื่อถือในระดับสากล รวมทั้งเป็นที่รู้จักและยอมรับในอุตสาหกรรมการเงินของประเทศไทยอย่างกว้างขวาง

- ต่อมาในปี พ.ศ. 2552 จึงมีผู้ขึ้นทะเบียนคุณวุฒิวิชาชีพนักวางแผนการเงิน CFP กลุ่มแรก จำนวน 66 ราย และต่อมาในปี พ.ศ. 2553 จึงเริ่มมีผู้ขึ้นทะเบียนคุณวุฒิวิชาชีพที่ปรึกษาการเงิน AFPT ด้านการลงทุน และคุณวุฒิวิชาชีพที่ปรึกษาการเงิน AFPT ด้านประกันชีวิตและเพื่อการเกษียณ

นักวางแผนการเงินคุณวุฒิวิชาชีพ CFP ในปัจจุบัน

นักวางแผนการเงินคุณวุฒิวิชาชีพ CFP กับโอกาสใน อุตสาหกรรมการเงินทศวรรษ 2020

- นักวางแผนการเงินส่วนบุคคลเป็นอาชีพที่ให้คำแนะนำเพื่อช่วยให้บุคคลจัดการการเงินและวางแผนการเงินสำหรับอนาคต ทั้งนี้นักวางแผนการเงินส่วนบุคคลอาจให้คำแนะนำเกี่ยวกับการออม การกู้ยืม การวางแผนการศึกษา การประกันภัย การลงทุน การวางแผนด้านภาษี และการวางแผนเกษียณเพื่อช่วยให้บุคคลสามารถจัดการด้านการเงินของตนเองและบรรลุเป้าหมายในชีวิตทั้งในระยะสั้นและระยะยาว

- นักวางแผนการเงินส่วนบุคคลจำนวนมากมักใช้เวลาในการทำการตลาดและให้บริการวางแผนการเงิน โดยนักวางแผนการเงินส่วนใหญ่มักเข้าพบลูกค้าที่มีศักยภาพด้วยการจัดสัมมนาหรือเข้าร่วมในธุรกิจและเครือข่ายสังคมซึ่งเป็นกระบวนการของการประชุมและแลกเปลี่ยนข้อมูลกับผู้คนหรือกลุ่มคนที่มีความสนใจคล้ายกัน

- หลังจากนักวางแผนการเงินได้ให้บริการวางแผนการเงินให้กับลูกค้าแล้วนักวางแผนการเงินจะทำการตรวจสอบและรายงานความก้าวหน้าของแผนการเงินเป็นประจำ โดยนักวางแผนการเงินมักจะเข้าพบกับลูกค้าแต่ละรายอย่างน้อยปีละหนึ่งครั้งเพื่ออัพเดทลูกค้าเกี่ยวกับแผนการเงินและปรับปรุงแผนทางการเงินตามสถานการณ์ของลูกค้าหรือตามบริบทแวดล้อมที่เปลี่ยนแปลงไป

- นักวางแผนการเงินส่วนบุคคลส่วนใหญ่ทำงานในอุตสาหกรรมการเงิน อุตสาหกรรมประกัน หรือเป็นผู้ประกอบอาชีพอิสระ ทั้งนี้นักวางแผนการเงินส่วนใหญ่มักจะทำงานเป็นพนักงานประจำและมักพบปะกับลูกค้าในช่วงเย็นหรือวันหยุดสุดสัปดาห์

- นักวางแผนการเงินส่วนบุคคลหลายคนนอกจากจะมีคุณวุฒิวิชาชีพนักวางแผนการเงิน ก็มักจะมีใบอนุญาตในการขายผลิตภัณฑ์ทางการเงินต่างๆ แก่ลูกค้าหรือผู้รับคำปรึกษา ไม่ว่าจะเป็นผลิตภัณฑ์ในตลาดทางการเงิน เช่น ตราสารหนี้ ตราสารทุน กองทุนรวม ตราสารอนุพันธ์ รวมถึงตราสารที่มีความเสี่ยงสูงหรือมีความซับซ้อนต่างๆ และผลิตภัณฑ์ที่เกี่ยวกับการประกัน ทั้งประกันชีวิตและประกันวินาศภัย ใบอนุญาตเหล่านี้อาจได้แก่ ใบอนุญาตผู้แนะนำการลงทุนด้านหลักทรัพย์ ใบอนุญาตผู้วางแผนการลงทุน ใบอนุญาตนายหน้าหรือตัวแทนประกันชีวิต ใบอนุญาตนายหน้าหรือตัวแทนประกันวินาศภัย

- นักวางแผนการเงินที่ทำงานให้กับบริษัทวางแผนทางการเงินหรือผู้ที่ประกอบอาชีพอิสระมักจะได้รับรายได้จากค่าธรรมเนียมในการบริหารสินทรัพย์ซึ่งมักคิดเป็นร้อยละของมูลค่าสินทรัพย์ที่บริหาร นอกจากนั้นแล้วยังสามารถสร้างรายได้ด้วยการคิดค่าธรรมเนียมรายชั่วโมง หรือรับค่าคอมมิชชั่นสำหรับผลิตภัณฑ์ทางการเงินที่ขาย ไม่ว่าจะเป็นผลิตภัณฑ์ที่เกี่ยวกับการลงทุนหรือการประกัน

- กระทรวงแรงงานของสหรัฐอเมริกา รายงานว่า ในปี 2018 มีตำแหน่งงานนักวางแผนการเงินส่วนบุคคลประมาณ 271,700 ตำแหน่ง ทั้งนี้องค์กรนายจ้างของนักวางแผนการเงินส่วนบุคคลดังกล่าวมีดังนี้

- สถาบันการเงินที่มีกิจกรรมเกี่ยวข้องหลักทรัพย์ สัญญาสินค้าโภคภัณฑ์ และการลงทุนทางการเงินอื่น ๆ หรือที่เกี่ยวข้อง 54%

- นักวางแผนการเงินอิสระ 25%

- สถาบันการเงินเกี่ยวกับสินเชื่อหรือกิจกรรมที่เกี่ยวข้อง 11%

- ผู้ให้บริการประกันภัยหรือกิจกรรมที่เกี่ยวข้อง 4%

- ผู้บริหารบริษัทหรือสถานประกอบการ 2%

- นักวางแผนการเงินส่วนบุคคลโดยทั่วไปมักจบการศึกษาระดับปริญญาตรี แต่วุฒิการศึกษาระดับปริญญาโทและวุฒิวิชาชีพ CFP ที่ได้รับการรับรองจะสามารถเพิ่มโอกาสในการก้าวหน้าในอาชีพได้

- ข้อมูล ณ เดือนพฤษภาคม 2019 โดยกระทรวงแรงงานของสหรัฐอเมริกา รายงานว่านักวางแผนการเงินส่วนบุคคลมีรายได้เฉลี่ยต่อปีเท่ากับ $87,850 หรือประมาณ 2,800,000 บาท หรือประมาณเดือนละ 233,333 บาท นักวางแผนการเงินที่มีอันดับรายได้ต่ำสุด 10 เปอร์เซ็นต์มีรายได้น้อยกว่าปีละ $42,950 หรือประมาณ 1,370,000 บาทและนักวางแผนการเงินที่มีอันดับรายได้สูงสุด 10 เปอร์เซ็นต์มีรายได้มากกว่า $208,000 หรือประมาณ 6,630,000 บาท นอกเหนือจากรายได้จากเงินเดือนดังกล่าวแล้ว นักวางแผนการเงินยังอาจได้รับค่าคอมมิชชั่นสำหรับผลิตภัณฑ์ทางการเงินที่ขายซึ่งยังไม่ได้รวมอยู่ในรายได้จากเงินเดือนดังกล่าวข้างต้น

- คู่มือแนวโน้มการประกอบอาชีพนักวางแผนการเงิน โดยกระทรวงแรงงานของสหรัฐอเมริกา เมื่อวันที่ 10 เมษายน 2020 รายงานว่าการจ้างงานในตำแหน่งนักวางแผนการเงินส่วนบุคคลคาดว่าจะเพิ่มขึ้น 7% จากปี 2018 ถึง 2028 ซึ่งสูงกว่าค่าเฉลี่ยสำหรับทุกอาชีพ เนื่องจากความต้องการบริการวางแผนทางการเงินเพิ่มขึ้นตามจำนวนประชากรและอายุขัยของประชากรที่เพิ่มขึ้น

คุณค่าและความสำคัญของคุณวุฒิวิชาชีพนักวางแผนการเงิน CFP

ผู้รับคำปรึกษา (Clients)

- บุคคลที่ได้รับคำปรึกษาจากนักวางแผนการเงินCFP คุณวุฒิวิชาชีพ CFP รู้สึกมั่นใจมากขึ้นที่จะบรรลุเป้าหมายในชีวิต และรู้สึกพึงพอใจกับนักวางแผนการเงินคุณวุฒิวิชาชีพ CFP มากกว่าที่ปรึกษาทางการเงินที่ไม่ได้รับคุณวุฒิวิชาชีพ CFP

- บุคคลที่มีแผนทางการเงินแบบองค์รวมอย่างเป็นลายลักษณ์อักษรมีแนวโน้มที่จะรู้สึกมั่นใจเพิ่มขึ้นเป็นอันมากเกือบสามเท่าในการบรรลุเป้าหมายในชีวิต

ผู้รับคำปรึกษาให้ความเชื่อมั่นสูงสุดกับนักวางแผนการเงินคุณวุฒิวิชาชีพ CFP ในด้านต่างๆดังนี้

- ความซื่อสัตย์และความยึดมั่นในสิ่งที่ถูกต้องและชอบธรรม

- ความตรงไปตรงมาและความโปร่งใส

- ความเข้าใจในความจำเป็นและเป้าหมายของผู้รับคำปรึกษา

- ความเอาใจใส่

- การคำนึงถึงผลประโยชน์ของลูกค้าเป็นสำคัญ

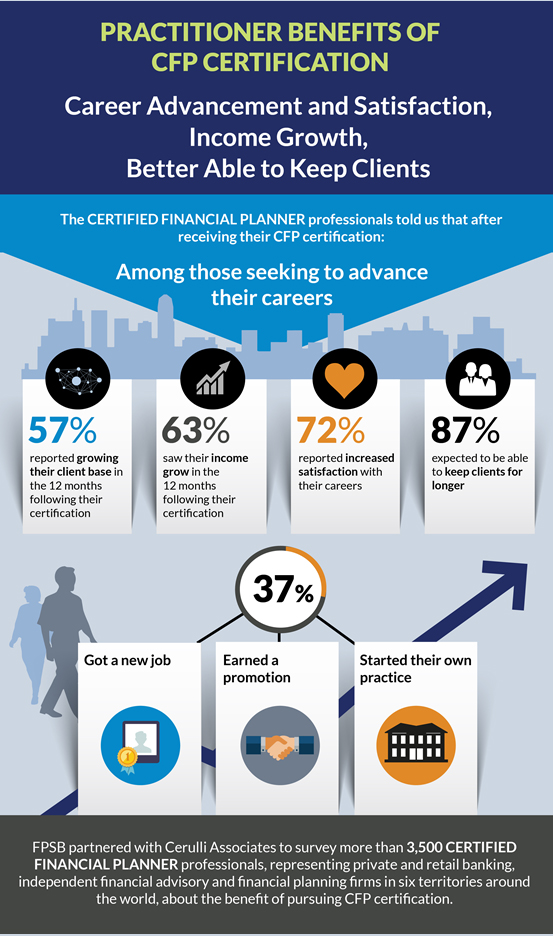

นักวางแผนการเงิน (Financial Planners)

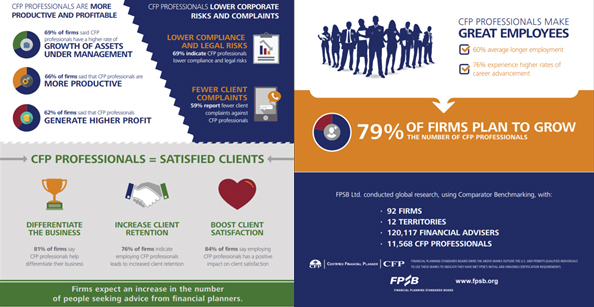

สถาบันการเงินผู้ว่าจ้าง (Firms)

- นักวางแผนการเงินที่มีความสามารถและมีจริยธรรมจะปฏิบัติตามแนวทางที่เน้นลูกค้าเป็นหลักและดำเนินการตามกระบวนการเพื่อให้คำแนะนำและการแก้ปัญหาอย่างเป็นองค์รวมซึ่งพิจารณาทุกแง่มุมเกี่ยวกับสถานการณ์ทางการเงินและความจำเป็นของลูกค้าหรือผู้รับคำปรึกษา ถึงแม้ว่าความจำเป็นดังกล่าวอาจไม่ได้ถูกระบุหรือเข้าใจอย่างถูกต้องจากลูกค้าหรือผู้รับคำปรึกษา คำแนะนำจากนักวางแผนการเงินมืออาชีพอาจรวมถึงการขายผลิตภัณฑ์ แต่อย่างไรก็ตามคำแนะนำในการวางแผนทางการเงินโดยนักวางแผนการเงินคุณวุฒิวิชาชีพ CFP จะเป็นไปเพื่อผลประโยชน์สูงสุดของลูกค้าหรือผู้รับคำปรึกษา

4 E's: เส้นทางสู่วิชาชีพนักวางแผนการเงิน CFP

- สมาคมนักวางแผนการเงินไทยผลิตนักวางแผนการเงิน CFP® และที่ปรึกษาการเงิน AFPTTM ที่มีความรู้ ความสามารถและยึดมั่นในจรรยาบรรณอย่างเคร่งครัด ให้บริการวางแผนการเงินโดยคำนึงถึงประโยชน์ของลูกค้าเป็นสำคัญ มีคุณสมบัติตามเกณฑ์การรับรองคุณวุฒิวิชาชีพตามมาตรฐานสากลที่กำหนดโดย FPSB อันได้แก่ 4 E's คือ ผ่านการอบรม (Education) และการสอบ (Examination) มีประสบการณ์การทำงาน (Experience) และปฏิบัติตามจรรยาบรรณและความรับผิดชอบในฐานะผู้ประกอบวิชาชีพวางแผนการเงิน (Ethics) รวมทั้งมีการพัฒนาความรู้อย่างต่อเนื่องเพื่อให้มีความรู้ที่ทันสมัยและทันต่อเหตุการณ์

- E1 คือ Education (การศึกษา) นักวางแผนการเงิน CFP และที่ปรึกษาการเงิน AFPT

จะต้องมีความรู้ด้านการวางแผนการเงินและด้านอื่นๆ ที่เกี่ยวข้อง ทั้งในทางทฤษฎีและปฏิบัติตามมาตรฐานที่สมาคมฯ กำหนด โดยต้องเข้ารับการอบรมกับสถาบันอบรมที่ได้รับอนุญาตของสมาคมฯ ซึ่งประกอบด้วยพื้นฐานความรู้ 6 ชุดวิชา ทั้งนี้หลักสูตรอบรมการวางแผนการเงิน CFP® สามารถใช้เป็นหลักสูตรอบรมความรู้สำหรับการต่ออายุการให้ความเห็นชอบเป็นนักวิเคราะห์การลงทุน ผู้แนะนำการลงทุนและผู้วางแผนการลงทุน โดยมีรายละเอียดดังนี้ดังนี้

- ชุดวิชาที่ 1 พื้นฐานการวางแผนการเงิน ภาษี และจรรยาบรรณ (Foundation of Financial Planning, Taxation, and Ethics and Practice Standards) ทั้งนี้สามารถนับเป็นจำนวนชั่วโมงความรู้ด้านหลักทรัพย์พื้นฐาน (ทั่วไป) 21 ชั่วโมง และจำนวนชั่วโมงความรู้เกี่ยวกับกฏระเบียบที่เกี่ยวข้อง 3 ชั่วโมง

- ชุดวิชาที่ 2 การวางแผนการลงทุน (Investment Planning) ทั้งนี้สามารถนับเป็นจำนวนชั่วโมงความรู้ด้านหลักทรัพย์ (พื้นฐาน) 12 ชั่วโมง และจำนวนชั่วโมงความรู้ด้าน Asset Allocation 12 ชั่วโมง

- ชุดวิชาที่ 3 การวางแผนการประกันภัย (Insurance Planning)

- ชุดวิชาที่ 4 การวางแผนเพื่อวัยเกษียณ (Retirement Planning) ทั้งนี้สามารถนับเป็นจำนวนชั่วโมงความรู้ด้านหลักทรัพย์ (พื้นฐาน) 21 ชั่วโมง และจำนวนชั่วโมงความรู้ด้าน Asset Allocation 3 ชั่วโมง

- ชุดวิชาที่ 5 การวางแผนภาษีและมรดก (Tax and Estate Planning) ทั้งนี้สามารถนับเป็นจำนวนชั่วโมงความรู้ด้านหลักทรัพย์ (พื้นฐาน) 17.30 ชั่วโมง

- ชุดวิชาที่ 6 การจัดทำแผนการเงิน (Financial Plan Construction) ทั้งนี้สามารถนับเป็นจำนวนชั่วโมงความรู้ด้านหลักทรัพย์ (พื้นฐาน) 9 ชั่วโมง และจำนวนชั่วโมงความรู้ด้าน Asset Allocation 9 ชั่วโมง

- E2 คือ Examination (การสอบ) นักวางแผนการเงิน CFP และที่ปรึกษาการเงิน AFPT

จะต้องผ่านการสอบหลักสูตรการวางแผนการเงิน CFP เพื่อประเมินความสามารถในการนำความรู้ และทักษะจากการอบรมไปประยุกต์ใช้สำหรับการวางแผนการเงิน ซึ่งประกอบด้วยข้อสอบจำนวน 4 ฉบับ แต่ละฉบับมีเนื้อหาครอบคลุมแต่ละชุดวิชา ดังต่อไปนี้

- ข้อสอบฉบับที่ 1. พื้นฐานการวางแผนการเงิน ภาษี และจรรยาบรรณ (ปรนัย 85 ข้อ) ครอบคลุมการอบรมชุดวิชาที่ 1 พื้นฐานการวางแผนการเงิน ภาษี และจรรยาบรรณ

- ข้อสอบฉบับที่ 2. การวางแผนการลงทุน (ปรนัย 85 ข้อ) ครอบคลุมการอบรมชุดวิชาที่ 2 การวางแผนการลงทุน

- ข้อสอบฉบับที่ 3. การวางแผนการประกันภัย และการวางแผนเพื่อวัยเกษียณ (ปรนัย 85 ข้อ) ครอบคลุมการอบรม ชุดวิชาที่ 3 การวางแผนการประกันภัย และการอบรมชุดวิชาที่ 4 การวางแผนเพื่อวัยเกษียณ

- ข้อสอบฉบับที่ 4. ส่วนที่ 1: การวางแผนภาษีและมรดก (ปรนัย 45 ข้อ) ครอบคลุมการอบรมชุดวิชาที่ 5 การวางแผนภาษีและมรดก

ข้อสอบฉบับที่ 4. ส่วนที่ 2: ข้อสอบแผนการเงิน ครอบคลุมการอบรมชุดวิชาที่ 1 - 6

- E3 คือ Experience (ประสบการณ์การทำงาน) สมาคมนักวางแผนการเงินไทย กำหนดให้นักวางแผนการเงิน CFP

จะต้องมีประสบการณ์การทำงานที่เกี่ยวข้องโดยตรงกับการให้บริการวางแผนการเงินแก่ลูกค้า เพื่อแสดงให้เห็นว่าเป็นผู้มีความรู้ และความสามารถในเชิงปฏิบัติ

- มีประสบการณ์การทำงาน 3 ปี ภายในระยะเวลา 5 ปีก่อนการสอบผ่านหลักสูตรการวางแผนการเงิน CFP หรือ

- มีประสบการณ์การทำงาน 3 ปี ภายในระยะเวลา 8 ปีหลังการสอบผ่านหลักสูตรการวางแผนการเงิน CFP หรือ

- มีประสบการณ์การทำงาน 3 ปี ที่เป็นไปตามเงื่อนไขของกรณีที่ 1 และกรณีที่ 2 ร่วมกัน

| หน่วยงาน | ตำแหน่งงาน |

|---|---|

| ธนาคารพาณิชย์ สถาบันการเงินที่ไม่ใช่ธนาคารพาณิชย์ บริษัทหลักทรัพย์ บริษัทหลักทรัพย์จัดการกองทุน |

นักวางแผนการเงิน ผู้จัดการกองทุน นักวิเคราะห์ วาณิชธนกิจ/ธนบดีธนกิจ (IB) ผู้แนะนำการลงทุน เจ้าหน้าที่พัฒนาผลิตภัณฑ์การเงินและการลงทุน ผู้บรรยาย หรือเจ้าหน้าที่ฝึกอบรมด้านการเงินและการลงทุน และด้านการกำกับและตรวจสอบ |

| กองทุนบำเหน็จบำนาญข้าราชการ (กบข.) | ผู้จัดการกองทุน เจ้าหน้าที่สมาชิกสัมพันธ์ |

| สำนักงานประกันสังคม | เจ้าหน้าที่สำนักงานบริหารการลงทุน |

| หน่วยงานกำกับดูแล | เจ้าหน้าที่หน่วยงานกำกับดูแลผู้ประกอบวิชาชีพ |

| บริษัทประกันชีวิต | เจ้าหน้าที่บริหารการลงทุน นักคณิตศาสตร์ประกันชีวิต ผู้พิจารณารับประกัน (Underwriter) และสินไหมประกันชีวิต เจ้าหน้าที่กำกับและตรวจสอบ ตัวแทนขาย เจ้าหน้าที่พัฒนาผลิตภัณฑ์กรมธรรม์ ผู้บรรยายด้านประกันชีวิต |

| อื่นๆ ตามที่สมาคมฯ ให้ความเห็นชอบ | |

- E4 คือ Ethics (จรรยาบรรณ) นักวางแผนการเงิน CFP ที่ปรึกษาการเงิน AFPT

และผู้สมัครจะต้องตกลงที่จะยึดถือและปฏิบัติตาม “ประมวล จรรยาบรรณและความรับผิดชอบในฐานะผู้ประกอบวิชาชีพวางแผนการเงิน” และ “หลักปฏิบัติการวางแผนการเงิน” ซึ่ง เป็นหลักเกณฑ์ขั้นพื้นฐานที่กำหนดหน้าที่และความรับผิดชอบที่นักวางแผนการเงิน CFP ที่ปรึกษาการเงิน AFPT และผู้สมัครพึงปฏิบัติต่อสาธารณะ ลูกค้า เพื่อนร่วมงาน และนายจ้าง เพื่อสร้างความเชื่อมั่นแก่สาธารณชนที่มีต่อวิชาชีพนักวางแผนการเงิน

ที่มา www.thaipfa.co.th